大学・短期大学向け税金講演・授業

当事務所は、大学・大学生に向けた税金に関する講演・授業を行っています。

・学科向け、学部向けに税金に関する講演を実施したいと思っている

・クラス向けに税金に関する授業を実施したいと思っている

・希望者向けに税金のセミナーを行いたいが、講師や内容に悩んでいる

このような税金に関する講演や授業、セミナーを検討されている大学や短期大学の先生方は、ぜひ当事務所にご依頼いただければと思います。

大学段階における租税教育の重要性

租税教育(税金に関する教育)は、我が国においては早くて小学校段階から順次始まるケースが一般的です。それでは、小学校段階から始まった租税教育について、大学生や短期大学生になってどれだけ身につき、どれだけの知識理解が定着しているのでしょうか。

これに関しては、まず、三重県が行った高校生に対して行った税金に関する調査を参考に実態を把握していきたいと思います。

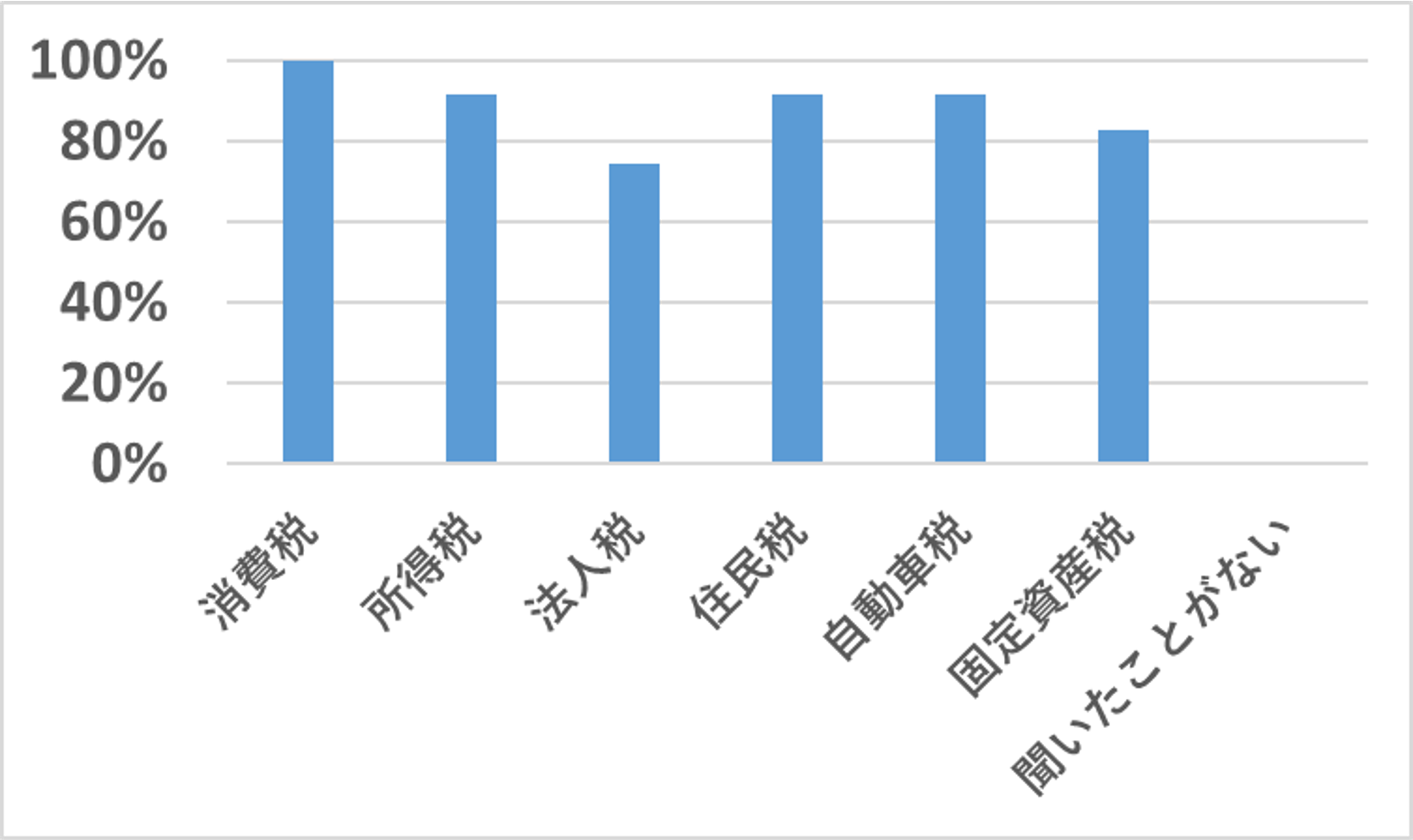

質問1「税金について知っているか」

各税金について、高学生が「知っている」「聞いたことがある」と答えた割合は次の通りとなっています。

各種税金について高学生が「知っている」「聞いたことがある」と答えた割合

(三重県「平成25年度 第8回キッズ・モニターアンケート「税金について」アンケート結果」より抜粋し編集)

・消費税:100%

・所得税:91%

・法人税:74%

・住民税:91%

・自動車税:91%

・固定資産税:83%

・聞いたことがない:0%

このような結果です。消費税や所得税など、特に身近な税金についてはほぼ全ての高校生が「知っている」「聞いたことがある」と答えた他、それ以外の税金についてもほとんどの高校生が「知っている」「聞いたことがある」という状況であることが窺えます。これは、同じ質問を小学生や中学生に対して行った結果と比べると、その差が一目瞭然です。

各種税金について小学生が「知っている」「聞いたことがある」と答えた割合

(三重県「平成25年度 第8回キッズ・モニターアンケート「税金について」アンケート結果」より抜粋し編集)

各種税金について中学生が「知っている」「聞いたことがある」と答えた割合

(三重県「平成25年度 第8回キッズ・モニターアンケート「税金について」アンケート結果」より抜粋し編集)

このように、高校生の段階で既に税金についての表面的学びは完了していると考えられますので、大学生・短期大学生段階においてはより深い学びが必要になることが示唆されます。

質問2「税金の使い道と決め方を知っているか」

次に、別の切り口からの調査として、「税金の使い道と決め方を知っているか」という質問に対しての高校生の回答は、次の通りとなっています。

「税金の使い道と決め方を知っていますか」に対する高校生の回答

(三重県「平成25年度 第8回キッズ・モニターアンケート「税金について」アンケート結果」より抜粋し編集)

上図のように、税金の使い道と決め方について、高校生は全体の89%が知っている、つまりほとんどの高校生は税金の使い道と決め方を知っているということになります。

ちなみに、同じ質問を小学生や中学生が回答した結果も見てみると、次の通りです。

「税金の使い道と決め方を知っていますか」に対する小学生の回答

(三重県「平成25年度 第8回キッズ・モニターアンケート「税金について」アンケート結果」より抜粋し編集)

「税金の使い道と決め方を知っていますか」に対する中学生の回答

(三重県「平成25年度 第8回キッズ・モニターアンケート「税金について」アンケート結果」より抜粋し編集)

このように、小学生や中学生段階では「知らない」と回答する割合も多かった税金の使い道と決め方について、高校生は比較してかなり多くの生徒が「知っている」と答えていることが分かります。もちろん、高校生の段階でこのような結果ですから、大学生や短期大学生はこれ以上の知識理解を有していることが推察されます。

つまり、税金の使い道や決め方といった、税金そのもの(法制度としての税金の成立やその後)について、大学生や短期大学生は一定の知識・理解を有しているといえるでしょう。

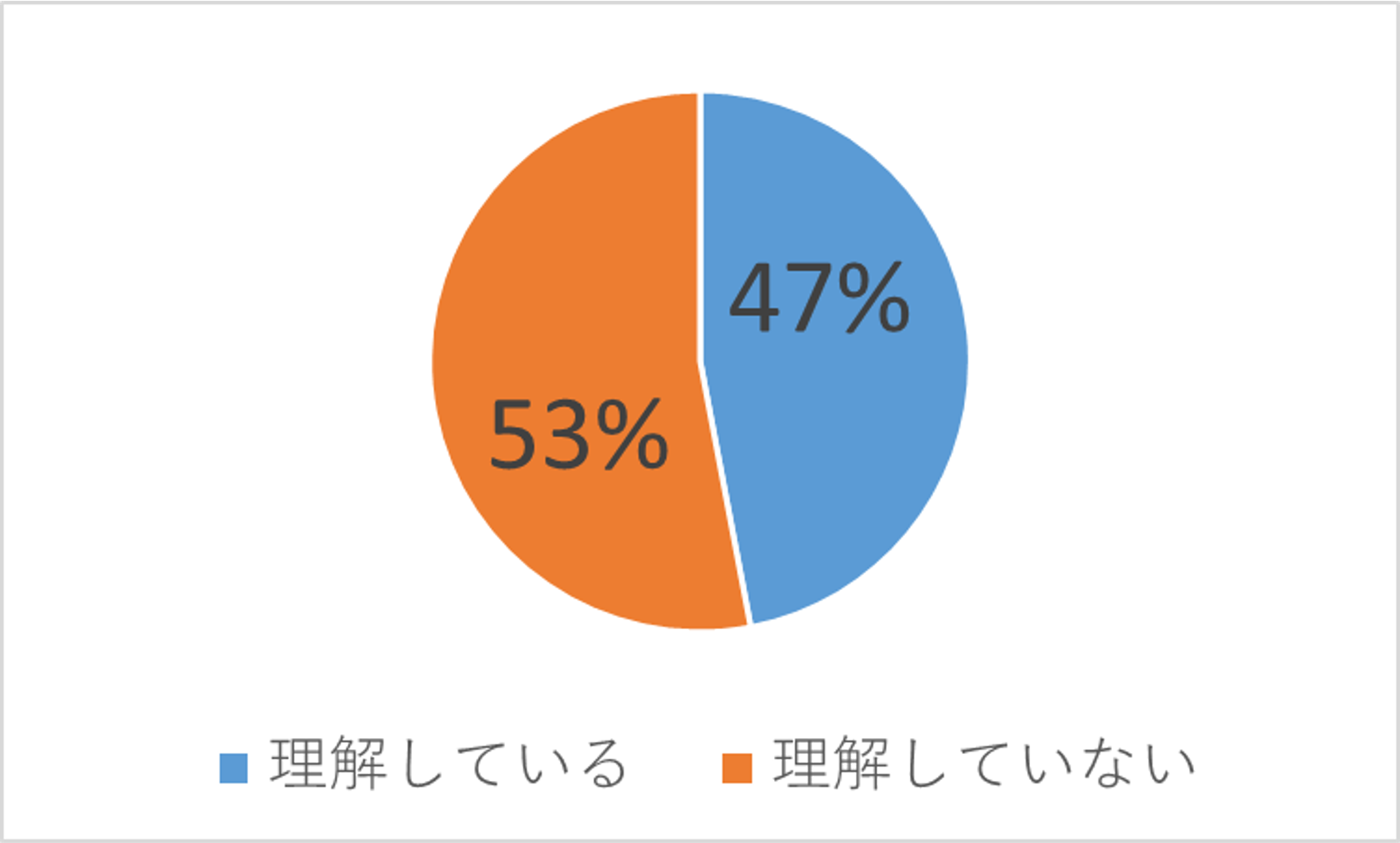

質問3「消費税の仕組みを理解しているか」

さらに一歩踏み込んだ調査結果を確認してみます。次の調査は、ある短期大学において、生徒に対して「消費税の仕組みを理解しているか」という質問を行った回答です。

回答結果は次の通りです。

「消費税の仕組みを理解しているか」に対する学生の回答

(荒井義則「税金に関するアンケート調査」埼玉女子短期大学研究紀要第27号,2013.03)

・理解している:47%

・理解していない:53%

このような結果です。つまり、大学生・短期大学生段階において、半数以上の生徒は、「消費税の仕組みについて理解していない」と思っている、という結果です。

おそらく学生にとって最も身近であろう消費税でこの結果ですので、法人税や事業税、相続税といった税目になれば理解している学生の割合は更に低くなることが想定されます。

なお、一応学生達をフォローすると、「消費税の仕組み」というと、「消費者目線では10%(時に8%)を負担するだけで、何も難しい事はないのでは?」と思う方もいるかもしれません。たしかに、消費者目線では概ねそのような状況ですが、事業者目線では大違いです(事業者にとって消費税とは、預かった消費税額から支払った消費税額を差し引いた金額を国に納付するという制度体系であり、この”支払った消費税額の控除”すなわち仕入税額控除1つをとってしても制度・計算は非常に複雑なのです)。したがって、消費税の全貌を知っている学生こそ「消費税は難しいから、自分はすべて理解できていない」と思って、理解していないと回答してしまったようなケースもあるかもしれません。

少し脱線したので、話を戻しましょう。このような調査結果を踏まえると、大学生や短期大学生向けの税金講演・授業においては、税金の性質や税金そのものの理解だけでなく、特定の税金に関する制度や計算などの深い理解や、特定の手続等のより発展した分野についての習熟が重要となってくるといえるでしょう。

税金講演・授業の内容と形式

(1)授業内容

大学生・短期大学生向けの講演や授業、セミナーにおいては、「税金に関する具体的かつ発展的な理解を身に付ける」ことを学びの柱として内容を構成しています。

上記の統計調査の結果からも分かるように、大学生・短期大学生段階においては、税金に関する興味や、税金そのものについての理解は既に一定程度深まっていると考えられるため、より詳細かつ専門的な知識・理解を身に付けることに意義があるといえます。このような目標を達成する上で、上記の柱の内容が最も重要であると考えられるからです。具体例には、「消費税や相続税とはどのような仕組みなのか」「確定申告とはどのような手続で、自分たちも将来行うことになるのか」「金銭の贈与について、民法と税法ではどのような差異があるのか」などの発問を通して、各内容につき発展的理解を深めていくような方向性が挙げられます。

なお、国税庁が主催する租税教室においては「日本と外国の税の違い」「国の税を扱う仕事」などもメインテーマとして挙げられますが、当事務所としては、重要性の観点から、これらのテーマは上記学びの柱と比べて劣ると考えています。もちろん、重要なテーマであることに変わりはありませんが、統計調査を踏まえた大学生・短期大学生の税に関する知識・理解の現状と課題を踏まえると、上記柱を講演・授業の中心的テーマとすることに意義があるといえるでしょう。

もちろん、ご依頼の大学や短期大学の学生の現状を踏まえ、特定のテーマを重視した講演・授業・セミナーなどもお受けしていますので、お気軽にご相談下さい。(各税目や特定の租税手続にフォーカスした内容にしてもらいたい、など)

(2)授業形式

大学生・短期大学生向けの講演・授業・セミナーにおいては、講義を中心として、個人ワークや話し合いを両立した形式を重視しています。

上記の統計調査の結果からも分かるように、大学生・短期大学生段階においては、高校生段階と比較して、税金に対する興味関心を高めることも去ることながら、税金に関する正確な知識・理解を得ることも同様に重要だと考えられます。興味関心を最も有効に高めるにはワークや話し合いといった協創的活動が有意義ですが、正確な知識・理解を高める上では講義が非常に重要となります。したがって、講演・授業の大半が話し合いなどで終わってしまうようなことにならないよう、講義を中心としながら話し合いやワークとの時間のバランスを重視し、両者を充実させるよう意識して講演・授業を行います。

具体的な形式としては、資料提示はスライドにて行い、授業の当初やここぞという重要内容のまとまりごとに個人ワークや話し合いの場を適宜設けることによって、講義とワークのバランスを取りながら進めていきます。

授業形式は、授業を受ける生徒の人数、時間、場所をはじめとして、柔軟に変更して実施しますので、その他ご希望があるという場合にもお気軽にご相談下さい。

当事務所の特徴

当事務所が実施する学校向けの税金に関する講演・授業についての特徴としては、大きく次の3点が挙げられます。

当事務所の学校向け税金講演・授業の特徴

我が国において、唯一の税金の専門職が税理士です。税理士は、業務として税金に関する確定申告や税務相談を行っており、これらの業務はたとえ無償(ボランティア)であっても税理士でない者が行うことは法律違反となります。このように、法定された税務専門家たる税理士として、日々の業務を通じて専門的知識・経験を有しているので、これらを活用して学校向け税金講演・授業を行います。

当事務所の代表は、現役の税理士であり、かつ、元教員です(詳しくはこちらのページをご覧ください)。教員時代は、全ての授業をスライド形式・プリント形式で行い、毎授業で確認テストを行うなど、板書形式に必ずしも囚われない形式にて授業を行ってきました。また、当然ながら、他の一般的税理士はこれら授業経験を有しないため、当方は元教員の税理士として、授業内容や形式を工夫した丁寧で分かりやすい講演・授業を行うことが可能です。

先生方が日常的に学校で使用している言葉であっても、学校外の人間からすると「?」であることも多いです。このような背景から、税金に関する講演や授業を依頼しても、打合せがスムーズに運ばない、意思疎通が万全に進まないという経験はありませんでしょうか。

当方は教員経験者ですので、例えば、「AL型授業の形式で授業を行って欲しい」「経営学科、商学科向けのセミナーなのでより専門的な内容にて講義を行って欲しい」「手続上、略案の提出が必要だが、用意してもらうことはできないか」「授業後に作文指導を予定しているが、何かポイントはあるか」など、教育用語を使用した会話や学校目線での意見について、何ら問題なくやりとりを行い、対応することが可能です。

以上大きく3点が、当事務所の特徴であり、大学・短期大学向け税金講演・授業・セミナーを依頼した場合のメリットです。どうぞお気軽にご相談・ご依頼頂ければと思います。

税金講演・授業の料金

当事務所は、税金に関する講演や授業、セミナーの料金として、1回(約1時間)あたり税抜8万円を頂いています。(なお、90分の授業については9万円となります。)

この料金の中に、学校までの交通費など実費も含まれていますので、別途費用をいただくことはありません。(地方からのご依頼の場合はこちらをご覧ください。)

また、「1コマ以上連続して同じ講演・授業をやってもらいたい」という場合もあるかと思います。例えば、クラス単位で税金に関する講演・授業を行う形式で、4限目にAクラス、5限目にBクラスといったケースです。このように、同日に連続して同じ内容の講演・授業を行うという場合には、2コマ目以降は追加で各2万円を頂く形となります。

その他、特殊な形式をご希望される場合は、その都度見積りを行いますので、お気軽にご相談下さい。ご依頼・ご相談はお問い合わせフォームからお待ちしております。

大学・大学生向け税金講演・授業は当事務所にお任せください

以上、大学・短期大学向けの税金に関する講演や授業、セミナーについて説明いたしました。

当方は、税務の専門家たる税理士として、また、元教員・教壇経験者として、これらの知識や経験を活用して税金に関する講演・授業を行っています。また、講演・授業にあたっては、その前段階として依頼者たる学校・担当者の先生方との事前相談やコミュニケーションを重視して講演等を行っています。

一般的に、外部講師への依頼となると、その人となりをはじめとして、初めてのご相談やご依頼には不安も大きいと思われますが、どうぞ安心してご相談・ご依頼頂ければと思っています。

大学・短期大学向けの税金に関する講演や授業、セミナーは、当事務所にお任せ下さい。

講演・授業のご依頼やご相談は、お問い合わせフォームからお待ちしております。